Notulen bijeenkomst 2 03-09-1998

Gespreksleider: Ruud Lemmen

Notulist: Ralph van der Aalst

NABESPREKING TAAK 1

LD1: Wat zijn de beginselen van de belastingleer?

1) economische efficiency: het systeem staat een efficiënte allocatie van goederen

niet in de weg.

2) administratieve eenvoud: het systeem is eenvoudig en relatief goedkoop te administreren.

3) flexibiliteit: het systeem is gemakkelijk aan economische en technologische veranderingen aan te passen.

4) politieke verantwoordelijkheid: het systeem sluit aan op hetgeen in de samenleving leeft ten aanzien van politieke

overtuigingen en waarover een consensus bestaat.

5) "fairness": het systeem is fair in de relatieve behandeling van verschillende individuen. De opvattingen

over wat wel of niet een faire behandeling is, zullen per individu en per samenleving verschillen. In de Nederlandse

samenleving werd tot nu toe hierbij met name een overleg -en egaliteitsgedachte benadrukt.

Stiglitz onderscheidt rechtvaardigheid in twee soorten, namelijk:

Horizontale gelijkheid: elke persoon wordt als identiek beschouwd en geniet exact dezelfde

behandeling. (iedereen betaalt evenveel belasting)

Verticale gelijkheid: elke persoon wordt beoordeeld/belast op draagkracht.

(hoog inkomen, meer belasting betalen)

LD2: Koppel de theorieën aan de beginselen van de belastingleer.

1) Investeringen stimuleren door middel van een lagere belastingheffing (vooral gericht op de hogere inkomens).

Hierdoor zullen de winsten stijgen, waardoor de investeringen zullen toenemen, alsmede de werkgelegenheid. Dit

zal de economie positief doen ontwikkelen.

2) Botsing tussen het gelijkheidsbeginsel en het efficiencybeginsel.

Het is misschien niet eerlijk om de belastingheffing te verlagen omdat juist vermogenden

van deze maatregel zullen profiteren. Daarentegen is het wel efficiënt omdat vermogenden

in staat zijn te investeren waardoor de economie efficienter wordt. Meer werkgelegenheid

zorgt voor extra belastinginkomsten, minder belastinguitgaven, meer consumptie enz.

LD3: Verklaar het begrip "revenue neutral".

De belastingverlaging verandert de opbrengst op zich niet. De belasting heffing is voor iedereen gelijk (dus niet

op draagkracht). De benadeelden verliezen exact evenveel als de bevoordeelden verdienen (Zie figuur 6.2, bladzijde

95, Rosen).

LD4: Komen de beginselen terug in het artikel? (oude leerdoel niet te beantwoorden)

Ja, het artikel behandelt de afruil tussen efficiencybeginsel en het gelijkheidsbeginsel.

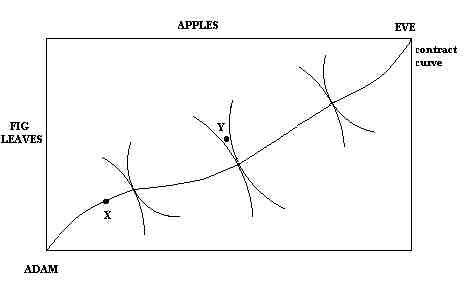

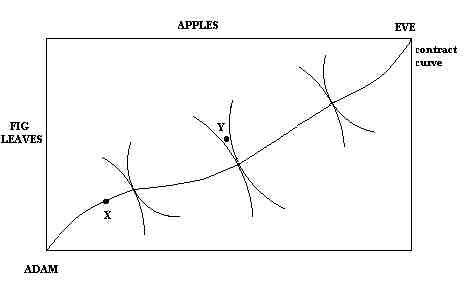

Punt X ligt op de contract curve en is dan wel (Pareto) efficiënt, maar niet echt rechtvaardig omdat bijvoorbeeld

Adam maar weinig appels en "vijgenboombladeren" heeft. Punt Y ligt niet op de contract curve, maar de

verdeling van producten is wel rechtvaardig omdat zowel Adam als Eve ongeveer hetzelfde aantal verschillende producten

bezit.

NABESPREKING TAAK 2

Geen leerdoelen geformuleerd.

Nabespreking komt overeen met de nabespreking taak 1 leerdoel 2.2.

VOORBESPREKING TAAK 3

PS1: Wat is het huurwaardeforfait.

PS2: Pas de 5 beginselen van het huurwaardeforfait toe op het huurwaardeforfait.

PS3: Verklaar de paradox.

PS4: Wie betaalt deze belasting?

Na brainstormen:

PS1: Het huurwaardeforfait wordt bij je belastbare inkomen opgeteld. Het bedraagt een

bepaald percentage van je taxatiewaarde van het huis dat je bezit.

Het is een soort van tegenhanger van de aftrekpost van de rente die je betaalt op de

hypotheek, wat een voordeel is voor mensen die een huis bezitten.

Het huurwaardeforfait is ingevoerd als belasting over het woongenot dat ze hebben en

wat ze anders hadden moeten huren. Uitgangspunt: huisbezitter solidair met de huurder.

PS2: Draagkrachtprincipe. De huiseigenaren betalen de onderhoudskosten van huishuurders.

PS3: Huisbezit wil men stimuleren, maar door de invoering van het huurwaardeforfait wordt

huisbezit juist ontmoedigd.

Leerdoelen:

LD1: Hoe werkt de belasting door op vraag en aanbod?

LD2: Wat voor soort belasting is het huurwaardeforfait?

Voorbespreking taak 4:

Leerdoelen:

LD1: Is het huurwaardeforfait in strijd met de stelling.